¿Cómo salimos de esta?… asegurando salud y sin dañar empleos y empresas

En la historia de los países se constata que el crecimiento económico siempre aportó mejor calidad de vida para sus ciudadanos. La mejoría en índices de natalidad, pobreza, expectativa de vida, nivel de educación, desarrollo, etc., son reflejo de las evoluciones positivas de sus economías.

Por Henry Cullell, gerente general de Comercial LF S.A.

No existe prioridad superior que la de garantizar salud para las personas. Pero alcanzar este fin no justifica cualquier medio, cuando en el intento se dañan miles de puestos de trabajo y empresas. Probablemente hoy sea la obsesión de controlar la pandemia, a cualquier costo, lo que acelera el camino a una recesión profunda y prolongada del sector HORECA (HOteles, REstaurantes y CAfeterías).

Los procesos de desconfinamiento, cuyo fin es reactivar las economías y permitir retomar la vida social de manera segura, deben poner en igual plano de importancia salud y medios de vida. Esto sólo se logra integrando medidas de liquidez, empleo y demanda, dentro de un programa de ejecución claro y conocido en el que participen todas las partes del problema.

Para Chile, es muy relevante considerar esto, porque la crisis de Covid-19 llega cuando la insolvencia de hogares y empresas es alta. Las medidas de confinamiento frenan abruptamente oferta y demanda, deteriorando el bienestar económico total y la consecuente pérdida de miles de puestos de trabajo y empresas.

Esta condición base, exige de la implementación de medidas de liquidez, empleo y demanda sean contundentes y oportunas si se quiere revertir o evitar un proceso recesivo.

El “Plan Paso a Paso”, es necesario y muy valorado, pero no es un plan de desconfinamiento completo. Por un lado, tenemos una hoja de ruta de control sanitario corriendo con velocidad propia y en un carril muy distinto al último “Plan de Emergencia y Recuperación Económica” anunciado mucho antes y que aún no se termina de definir. Ambos deben estar sintonizados para lograr resultados positivos.

Es ahora cuando se debe trabajar coordinadamente. Por un lado, gobierno y políticos deben diseñar medidas eficaces para acelerar la reactivación y atenuar el deterioro económico de empresas y ciudadanos. Y, por otro lado, el mundo privado debe ser asertivo y utilizar la crisis como catalizador de cambios y reinvención de las estructuras de empresas, de los sectores y de la economía en general.

Me compete actuar desde el ámbito privado, y desde este rincón, observaré cuatro elementos que ayuden a entender y dimensionar el impacto de la crisis en el bienestar económico de HORECA:

- Punto de Partida. “¿qué tan sana es la económica de hogares y empresas para enfrentar una crisis?”, “¿perdieron rentabilidad los restaurantes antes de la crisis?”, “¿es posible enfrentar gastos sin ventas?”.

- Magnitud del Impacto de la Crisis. Mientras dure el confinamiento, “¿cuánto más se agrava la situación económica y a qué riesgos nos enfrentamos?”.

- Impacto de las Medidas del Gobierno. “¿Por qué no llegan o son ineficaces las medidas implementadas?

- Lecciones Aprendidas. “¿Qué tendencias acelerarán la nueva realidad económica?” “¿cómo debiéramos preparar nuestras empresas?”.

1.- Punto de Partida.

“Covid-19 no llega en un buen momento. Hogares más endeudados, modelos de negocio poco rentables, empresas insolventes, y un Estado con el déficit estructural más alto desde 1973”.

Sobrellevar cualquier crisis, requiere de cierta salud económica en los hogares, en las empresas y en el sector público de un país. Y los antecedentes muestran que la evolución no ha sido buena desde la última crisis que enfrentó Chile.

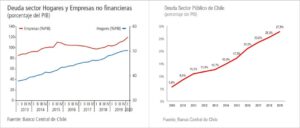

- El endeudamiento de los hogares pasó del 37,2% al 75,4% como porcentaje de sus ingresos totales disponibles. Esta deuda llegó a representar el 50,3% del PIB en el 2019[1].

- La deuda total de las empresas no Financieras (aquí entran las HORECA), alcanzó un máximo histórico de 120% del PIB. Esto es, 6,9 pp por encima de lo logrado en el año 2018.

- El gasto fiscal viene aumentando aceleradamente, logrando un 27,5% del PIB durante este primer trimestre y se estima que llegue al 34,8% del PIB[2] cuando termine el 2020. Esto representa un déficit efectivo de 18.382 millones de dólares (9,6% del PIB5), la deuda más alta registrada desde 1973.

Como vemos, estamos en un punto de partida difícil para abordar cualquier crisis. Ante la mínima caída de los ingresos, hogares y empresas se verán en problemas y no serán capaces de responder a sus obligaciones. Es importante tener presente que la capacidad operativa de HORECA está intacta y no es responsable de la crisis de oferta. Esta se genera porque los trabajadores están confinados y no pueden asistir a sus puestos de trabajo. A su vez, la crisis de demanda se gatilla porque el consumidor también se encuentra confinado y no puede salir a consumir.

Crisis de oferta y demanda es una crisis de la economía real. Entonces, ¿de dónde saldrá la liquidez que requiere el sistema para mantenerlo vivo?… así es, del Estado. ¿Y qué pasará si no se inyecta suficiente liquidez y a tiempo?… el sistema financiero comienza a fallar y pasaremos a la crisis financiera.

Ya se ven los primeros síntomas de esta. Muchos hogares de clase media vieron una oportunidad de construir patrimonio comprando dos o más departamento y que sean sus arriendos los que paguen estas inversiones. Hoy, estos hogares están en problemas y ya están dejando de pagar a los bancos. Si no se reactivan los flujos económicos la banca empezará a sufrir gravemente y las consecuencias se conocen.

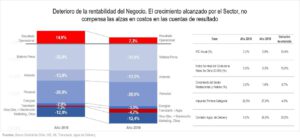

Es importante analizar la pérdida de rentabilidad de los restaurantes. En tan sólo cuatro años (2016-2019), esta se redujo a la mitad. El crecimiento en ventas no alcanzó para mitigar la inflación de las cuentas de resultado del negocio. Esto explica la rapidez con que se llega a la insolvencia si caen los ingresos.

- El rubro, tuvo un crecimiento acumulado de 6,7%[3].

- El costo de mano de obra tuvo alzas acumuladas del 15% indicado por el ICMO[4],

- El IPC acumulado fue del 10,4% encareciendo insumos, arriendos en UF y energías principalmente.

- La situación de locales malls es más compleja. Se reajustan en 10% las tarifas ya fijadas en UF cada 24 meses. Cobro de doble arriendos en cada diciembre. Gastos comunes y fondos de promoción.

- El 2018, aparecen las Apps de delivery con comisiones entre 25% y 30% + iva, sobre las ventas brutas. Estas empresas alcanzan a aportar entre el 8% y 12% de las ventas de un negocio (en tiempos normales).

- La normalización del uso de tarjetas de crédito/débito en la compra, hizo que el porcentaje de ventas realizadas con este medio de pago, pasara de 43,2% al 68,3%, e hizo aumentar el desembolso por uso del servicio de Transbank.

- Finalmente, el Impuesto de Primera Categoría pasó de 22,5% a 27%.

En términos promedio, las cuentas de resultado de un negocio medianamente bien gestionado, debieran tener una participación porcentual similar a lo mostrado en la columna del año 2016 de la figura siguiente.

Si realizamos el ejercicio de aplicar los ajustes a las cuentas de resultado y, mantenemos ceteris paribus dotación de personal, m2 de arriendo, carta de productos, gramajes de recetas, etc., vemos que ese negocio perdió la mitad de su rentabilidad. El resultado operacional ROP pasó del 14,9% al 7,4%.

El lector entiende que la caída del ROP de su negocio, puede haber sido mayor o menor a lo expuesto, porque ciertas estrategias o decisiones de gestión pueden haber influido de manera distinta en cada caso particular. Pero la intención del ejercicio es mostrar la magnitud del impacto de las alzas en las cuentas de resultado, restando fuertemente l margen final. Cuidado, este análisis no considera locales malls, donde la rentabilidad del modelo se deteriora más rápido.

No olvidar que un porcentaje altísimo de las 73.608[5] empresas que conforman el sector Restaurantes y Hoteles son PYME. La vulnerabilidad de estas empresas en una recesión es muy alta y más aún, cuando el modelo de negocio de los restaurantes es tremendamente dependiente de las ventas diarias. Cualquiera sea la capacidad de una marca para generar y administrar sus ingresos, más del 90% de éstos serán destinado para cubrir altos costos fijos y mano de obra.

La liquidez que disponen es para dos a tres semanas, pero también hay muchos que solo cuentan para pasar el día. Sin embargo, cualquiera sea el tamaño de la caja, será insuficiente para enfrentar las medidas de confinamiento y distanciamiento social de manera prolongada.

Sólo como ejemplo, durante todo el 2019, quebraron 1.653 empresas perteneciente a todos los sectores económicos, de las cuales 555 lo hicieron durante el Estallido Social. Entre enero y mayo de este año, ya han quebrado 703[6] empresas. Adivine…, más del 80% son PYME y el 48% de las empresas dicen que, terminada la Ley de Protección del Empleo, tendrán que despedir prácticamente la mitad de sus empleados para poder sobrevivir.

2.- Magnitud del Impacto de la Crisis

“El confinamiento prolongado y la liquidez que no llega, hizo que el sector duplique su insolvencia, que el 50% de las empresas estén a punto de cerrar y se pierdan más de 200 mil puestos trabajo… volver a los volúmenes de venta pre crisis tardará cerca de 18 meses”.

No controlar el virus, implica que muchas personas morirán. Pero también, si los intentos de detener la pandemia dañan severamente la economía, es difícil imaginar cómo se saldrá de una recesión profunda.

Estimar la magnitud del impacto, implica vincular la “Incertidumbre” con lo “Racional”, para lo cual es necesario pensar en soluciones dentro de un número limitado de escenarios que evolucionan. En este caso, utilizaré una curva de recuperación económica en forma de U[7], que asume que las respuestas a las medidas de confinamiento tienen éxito al principio, pero el distanciamiento social limita el crecimiento por varios meses. A su vez, las medidas de liquidez logran evitar una crisis bancaria pero no detienen el desempleo ni el cierre de operaciones HORECA.

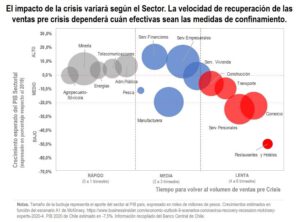

El impacto será desigual entre los diferentes sectores y subsectores. Por cada mes de cuarentena, se consideran ventas de HORECA al 10% de un mes normal y el agregado se compara al 2019 para obtener el crecimiento del PIB sectorial.

El déficit operacional sistémico fue estimado por el Banco Central de Chile[8] en el último IPOM[9], y determinó que el sector Comercio, Hoteles y Restaurantes es deficitario en 222 millones de UF para el trimestre abril-junio de este año. Un 104% más que lo real necesitado durante el 2019.

Finalmente, el modelo es testeado con situaciones de confinamiento y segundos rebrotes en distintos grados de intensidad, y así se obtienen los rangos de caídas en ventas y de déficit operacional. El resultado de este ejercicio, se muestra en la figura siguiente.

El sector Comercio caerá -22,6% y Restaurantes y Hoteles lo hará en -50,1%. El promedio graficado es de -36,3% y dependiendo de cuan extensas sean los períodos de confinamiento, la insolvencia de estas empresas podría aumentar entre 3 a 5 veces lo que realmente se generó en el 2019.

Actualmente, el confinamiento nos obligó a estar 4 meses sin ventas. Aplicando el “Plan Paso a Paso” y entendiendo que habrá una lenta recuperación de la demanda, sólo por motivos de inseguridad sanitaria del consumidor, tendremos ventas promedio al 50% de un mes normal y por al menos cuatro meses. Esto significa cerrar el 2020 con 6 meses de ventas (dos trimestres) y 12 meses de costos en la operación.

Este simple cálculo y utilizando las mismas estimaciones del Banco Central, alcanzamos un déficit operacional de 444 millones de UF para dos trimestres. Ahora piense en el daño que experimentará el sector cuando la apertura se realice a contar de septiembre, al 25% de aforo y puedan aparecer segundos rebrotes de contagios o un nuevo Estallido Social.

El modelo utilizado para la estimación de la curva de recuperación en U de cada sector, permite estimar el tiempo aproximado que se tardará en alcanzar las ventas pre crisis y que se muestran en la figura siguiente.

Vuelvo a destacar que es altísimo el número de PYME que conforman el sector Restaurantes y Hoteles. Las medidas de confinamiento agravan la insolvencia y las llevan a su límite de vulnerabilidad. La probabilidad de que más de la mitad de empresas decidan o se vean obligadas a cerrar, con la consecuente pérdida de puestos de trabajo, es muy alta.

3.- Impacto de las Respuestas del Gobierno.

“Las medidas de inyección de liquidez al sector han sido totalmente inertes. Fue como detener una hemorragia con aspirinas. El desangre no paró y se comienza a perder credibilidad en el médico. Es hora de sacar lecciones aprendidas y cambiar el tratamiento.”

A todas luces, necesitamos de liquidez y las medidas que implementó el gobierno, son gigantes y bien intencionadas, pero no están generando los resultados esperados. En primer lugar, porque el gobierno está canalizando las ayudas económicas a través del sistema bancario y le exige que asuma el riesgo en el retorno de esos dineros, lo que es válido y responsable. Y, en segundo lugar, nuestra industria se conforma prácticamente de micro y pequeñas empresas que poseen tres defectos insalvables para los bancos;

- Problemas de información. No es posible demostrar formalmente los resultados de la gestión.

- Inexistencia de garantías reales para aportar y/o demostrar al sistema bancario que se es sujeto de crédito.

- Estructuras de negocio intensa en mano de obra y muy costosa, que otorgan poca flexibilidad ante las contracciones de ingreso, dejándola rápidamente insolvente.

Los pilares fundamentales para inyectar liquidez al sector eran el crédito Covid con garantía estatal y la Ley de Protección del Empleo (LPE). Pero, por las razones ya expuestas, los créditos no llegaron ni en volumen ni en forma y, los beneficios económicos de la LPE, que podrían haber ayudado a reducir en parte la insolvencia de las empresas, generó más endeudamiento.

Lección aprendida es que, en períodos de bonanza, se deben capitalizar las nuevas tecnologías, mejorar los modelos operativos y construir propuestas de valor centradas en el consumidor. No haber leído esto en el pasado, nos pasó la cuenta, y en tan sólo cuatro años, el negocio perdió la mitad de su rentabilidad. Las transformaciones a tiempo, podrían haber ayudado a tener estructuras más livianas y capaces de absorber las alzas de costos sin tener que perder tanto margen.

Los costos que hoy la contingencia genera y cuestan cubrir producto del bajo o nada de margen son; Las imposiciones de todos los trabajadores acogidos en la LPE. Pago de patentes comerciales y derechos de uso de terraza, cuando sólo se podrá operar medio año. Valores de arriendos fuera de la nueva realidad, costos fijos de las energías. Finalmente, un intangible muy doloroso como es el deterioro de la relación con proveedores.

En definitiva y a diferencia de lo que se ha visto en otros países, las medidas de ayuda han resultado ser inertes y, peor aún, mientras aumentan los pasivos del negocio, se ve muy lejano que se diseñen e implementen ayudas contundentes para el sector.

4.- Lecciones Aprendidas.

“Las tendencias y conductas adquiridas durante el confinamiento, acelerarán la nueva realidad económica, favoreciendo el cambio veloz y adrenalínico de profundas transformaciones para dar la bienvenida a nuevos modelos de negocio”.

No podemos dejarnos caer en la trampa potencial de pensar en volver a lo que “Teníamos antes» en lugar de aprovechar la oportunidad para “restablecer o reinventar el negocio». Bueno será preguntarse «¿cómo se adapta y reconecta el negocio a una forma nueva de hacer las cosas basadas en diseño y adrenalina?», “¿se está invirtiendo lo suficiente para saber y comprender a los clientes, proveedores y trabajadores?”. Sepa que cualquier decisión a futuro, será impulsada por un conjunto de datos que debe explorar y analizar con bastante profundidad.

Los efectos de esta crisis, están brindando la oportunidad de aprender de innovaciones y experimentos sociales, que van desde el teletrabajo hasta la vigilancia a gran escala. Aprenda a explorar y comprender las innovaciones que faciliten una mejora sustancial al bienestar económico y social.

Surgirán desafíos complejos a medida que se retorne a la actividad, como, por ejemplo, construir las ventas en horas de desayuno. Es muy probable que los consumidores eviten este momento de consumo fuera del hogar, intentando reducir la posibilidad de contagio. Antes de la pandemia, el desayuno creció y representó buenas ventas para cafeterías y restaurantes. Tal vez, el desayuno sea la gran víctima de esta crisis.

Muchos restaurantes entendieron la importancia de acelerar la migración a modelos de ventas digitales, como también repensar el mix de producto. Durante el confinamiento, la movilidad de las personas dejó de ser importante y la conectividad pasó a ser lo relevante. Esto hizo superar barreras en el proceso de compra y permitió que muchos adopten esta forma de compra. Digitalizar la carta y permitir la lectura por código QR, o controlar el aforo e informar en tiempo real a los clientes ya son tendencias que se quedaron. Así es como lo resuelve Appforo.

La reconversión de los modelos operativos urge a muchas marcas. Starbucks reveló que cerrará 400 locales en los próximos 18 meses y revitalizará la operación de sus locales. Cambiará el enfoque de “sentarse y beber” por una combinación de formatos “tomar y llevar”. Así lo plasmó en su tienda Starbucks Pickup.

La crisis ha desafiado a las empresas de HORECA a encontrar nuevas formas de servir a sus clientes y comunidades en tiempo récord. La adrenalina organizacional y los esfuerzos heroicos para salvar pérdidas, hicieron que grandes cadenas recurrieran a la venta de comestible en períodos de confinamiento. Si bien esto es temporal, lo destacable es la velocidad de cambio en sus estrategias para mantener viva y empática la marca con sus clientes. Pannera Grocery, Subway Grocery, entre otras.

El liderazgo también será desafiante. Fluctuará de audaz a humano. Habrá que pensar diferente, buscar nuevas oportunidades, nuevos mercados y ser audaz en cambiar todo a medida que se desarrolle el futuro. Pero también habrá que liderar de manera más humana. Particularmente en temas de inclusión, equidad de género y justicia social.

Conclusión.

La reinvención será clave. Ninguna empresa quedará eximida de pasar por esta prueba que nos puso Covi-19. Pero más clave será la capacidad y coordinación de los actores del mercado para construir soluciones que garanticen la salud de las personas y no dañen puestos de trabajo y empresas.

El gobierno y parlamentarios juegan un rol determinante para impulsar la reactivación y reconversión de la economía. No sólo se trata de apoyar la transformación de las empresas y de los sectores en su conjunto, sino, además, de redoblar esfuerzos en una selección de proyectos estratégicos capaces de definir el Chile social y económico del futuro próximo.

Acelerar la digitalización, fomentar el cooperativismo y mutualismo de las organizaciones, desarrollar infraestructuras de futuro e impulsar las prácticas de una economía sostenible son, tan sólo, algunas de las posibilidades que se podrían explorar.

El sector privado tiene una gran tarea en su regreso paulatino a los niveles de venta y de empleo previos a la crisis. Tendrá que ser capaz de adoptar las tendencias que cambiaron y se aceleraron durante el confinamiento. Es cierto que ya no regresarán por completo al status quo anterior.

La recuperación económica no será fácil. Los líderes del mundo social, político y empresarial están obligados a reflexionar y acordar la manera de construir un marco adecuado para que las iniciativas prosperen, y más aún, se dispongan de las herramientas o salvavidas a medida para que los sectores económicos puedan enfrentar y sobrellevar la tormenta que se avecina.

De la misma manera que Chile logró levantare de tantos terremotos y crisis económicos a lo largo de su historia, estoy seguro que esta vez también lo logrará y será capaz de reconstruir el crecimiento, devolviendo a todos los que habitan esta tierra, prosperidad y calidad de vida.

[1] Banco Central de Chile; https://www.bcentral.cl/documents/33528/1325576/CNSI_2020T1.pdf/3f8b5874-6a17-b1b4-71d0-879ac918f194?t=1593997454057

[2] Dipres, Informe de Finanzas Públicas del Segundo Trimestre, junio 2020, https://www.dipres.gob.cl/598/articles-203557_Informe_PDF.pdf

[3] BCCH, Cuentas Nacionales. https://si3.bcentral.cl/estadisticas/Principal1/enlaces/excel/CCNN/Excel_CCNN_CNT.html

[4] INE, INE, https://www.ine.cl/estadisticas/sociales/mercado-laboral/sueldos-y-salarios

[5] SII, http://www.sii.cl/sobre_el_sii/estadisticas_de_empresas.html

[6] Super Intendencia de Insolvencia, https://www.superir.gob.cl/wp-content/uploads/2020/06/Bolet%C3%ADn-Estad%C3%ADstico-Mensual-Mayo-2020.pdf

[7] Revisar escenario A1 de McKinsey, https://www.businessinsider.com/economic-outlook-9-scenarios-coronavirus-recovery-recession-mckinsey-experts-2020-4

[8] BCCH, https://www.bcentral.cl/documents/33528/2369613/Minutas+Citadas+en+el+IPoM+Junio+2020.pdf/1f9aaf60-f39e-db7b-249a-3a539a3510d5?t=1592407815597

[9] El BCCH cuando estimó el déficit operacional del sector, lo hizo usando las ventas logradas en la crisis del 2009. Claramente, el déficit operacional real es mucho mayor.